橡膠套利全指南:如何從跨期、內外、期現結合深刻理解套利的本質

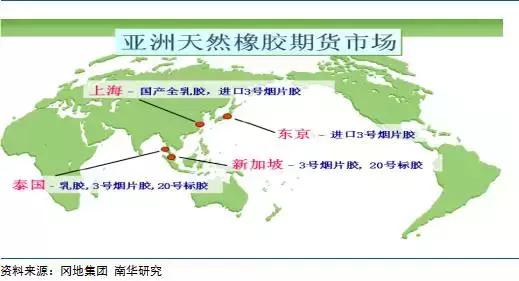

目前世界上的天膠期貨品種主要集中在亞洲,中國的上期所目前已經成為天膠成交量、持倉量最大的交易所。

天然橡膠在暴漲暴跌的市場環境下單邊操作難度大,相比較而言套利交易相對穩健。那該如何套利呢?

以跨市套利為例:

國內上期所天膠交割標的是全乳膠和RSS3,而東京工業品交易所(TOCOM)與新交所(SICOM)交割標的同樣有RSS3,此外三個交易所的交易時間大部分重合,其活躍月份也比較相近,因此跨市套利成為可能。

天膠的跨市套利成本主要包括運費、到岸升貼水、匯率波動、增值稅、關稅和雜費等。對于跨市套利通常有兩種方法,一種是基于貿易流的套利方法,另外一種是根據歷史價差法。

基于貿易流的套利方法,即跟蹤貿易流的方向,計算出口國的出口成本價(包括貨物價格、關稅、保險費、運費、雜費等)與進口國市場的售價之間的價差,若兩者間存在利潤空間,則可以實現跨市套利。

天然橡膠是國內期貨市場非常活躍的交易品種,成交、持倉量一直排在品種前列。近期市場波動率大幅走高,在目前的暴漲暴跌的市場環境下單邊操作難度加大,相比較而言套利交易相對穩健。

本文將系統性的梳理目前天膠市場存在的各種套利模式(包括期現套利、跨期套利、跨市場套利、內外盤套利、跨品種套利),通過研究交割費用和交割細則以及不同套利之間的特性,希望能對實際貿易環節套利以及行情研判上提供一定程度參考。

一、套利的概念以及模式

套利是指利用相關市場或相關合約之間的價差變化,在相關市場或相關合約上進行交易方向相反的交易,以期價差發生有利變化而獲得利潤的交易行為。期貨套利可以分為期現套利和價差套利。

利用期貨市場和現貨市場之間的價差進行的套利行為,稱為期現套利(Arbitrage),而利用期貨市場上不同合約之間的價差進行的套利行為,稱為價差交易(Spread)。價差交易又根據選擇的期貨合約不同,分為跨期套利、跨商品套利和跨市場套利。套利的核心在于買入被相對低估的品種或者市場,賣出被相對高估的品種或者市場,在傳導機制下等待各市場的再平衡。

套利的特點

(一)、風險較小。進行套利交易時,我們所買賣的對象是同類商品,或者是相關度相當高的商品,價格在運動方向上是存在一致性的,所以在很大程度上盈虧是對沖的。因此,套利可以為避免價格劇烈波動而引起的損失提供某種保護,其程度的風險較單方向的普通投機交易小得多。

(二)、成本相對較低。因為套利的本質決定了做套利交易是同時買入和賣出兩筆合約,國外的交易所規定套利的傭金支出比單個合約的傭金支出要高,但是低于兩個合約交易的兩倍。

目前市場上套利一般有三種,分別為模擬交割法、歷史價差法以及基于貿易流的套利。

模擬交割法,利用同種商品兩個不同期貨合約間的價格差異進行套利的一種投資方式。它通過買入一種商品的現貨同時賣出相對應的期貨或者買入一種商品的某一個交割月份的期貨合約,同時賣出同種商品的另一個交割月份的期貨合約,然后再有利時機將這兩個合約進行實物交割或者對沖平倉而獲利。

因此,跨期套利主要利用的兩個合約的價差變動來進行獲利,當價差偏離合理區間后可以在這兩個合同上進行相應的操作來獲得盈利。價差的合理性主要反映在持倉費用方面(另外還包括入庫費、質檢費、運雜費以及資金的占用成本)。期貨與現貨的價差高于持倉費+相關交割費用+質檢費+運輸費+資金成本(可以稱為套利成本),套利者就可以通過買入現貨,同時賣出相關期貨合約,待合約到期,用所買入的現貨進行交割。價差的收益扣除套利成本之后還有盈利,從而產生套利的利潤。

歷史價差法,是指套利交易者根據兩個合約的歷史價差或比值,或者通過兩種商品的替代性、兩者之間上下游產品關系來建立模型,當兩個合約具備這種條件時,不計兩個合約的強弱表現而進行建倉,當兩個合約之間的價差達到模型預期利潤時進行平倉的操作方法。其理論基礎是兩個合約的未來表現,應在其歷史價差或比值之內,或者應該在其合理的基差之內。即從歷史的價差入手,對兩個合約的歷史價差進行統計分析,以其均值作為合理價差區間的中間值。

貿易流法,即跟蹤貿易流的方向,計算出口國的出口成本價(包括貨物價格、關稅、保險費、運費、雜費等)與進口國市場的價差,若兩者存在利潤則低買高賣實現跨市套利,由于貿易流的存在可以使不同市場間的商品價差回歸,遵從經濟學上的“一價定律”。

二、期現套利

期現套利是指利用期貨市場與現貨市場之間的不合理價差,通過在兩個交易市場上進行反向操作,待價差趨于合理而獲利的交易。其理論依據來源有持有成本理論,理論上期貨價格應該高于現貨價格,但因為有持倉成本這個上限,期貨價格不可能無限制地高出現貨價格。

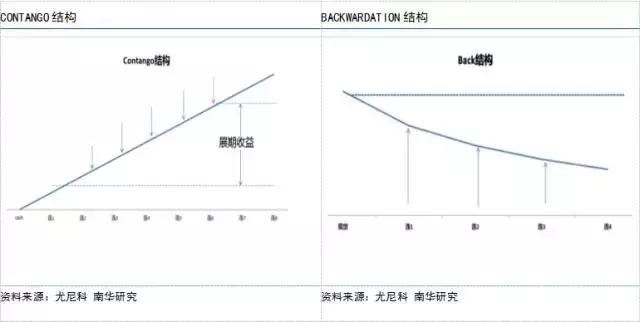

當期貨價格與現貨價格的價差高于持倉成本,就會有人買進現貨,賣出期貨,最終會促使價差重心回歸到正常區間水平。此外如果市場是CONTANGO結構,保值空頭可以通過不斷的遠月移倉來獲得展期收益,而BACKWARDATION結構下,現貨多頭可以通過不斷的遠月移倉來獲得展期收益。

2.1 滬膠與全乳膠套利

2.1.1 天然橡膠交割規則

交割單位:實物交割以每手或其整數倍交割。

質量標準

國產天然橡膠(SCRWF)的內在質量和外包裝,符合國標GB/T8081-2008。

進口3號煙膠片(RSS3)的內在質量和外包裝,符合國際橡膠品質與包裝會議(IRQPC)制定的《天然橡膠等級的品質與包裝國際標準(綠皮書)》(1979年版)。

交易所認可的天然橡膠產地

國產天然橡膠(SCRWF)為:海南省農墾耕地和云南省農墾耕地。

進口三號煙片膠(RSS3)為:泰國、馬來西亞、印度尼西亞、斯里蘭卡。

國產天然橡膠的注冊品牌由交易所另行發布。

包裝

(一)國產天然橡膠(SCRWF)的外包裝應當用聚乙烯薄膜和聚丙烯編織袋雙層包裝,每包凈含量33.3kg,每噸30包,無溢短。膠包尺寸為670×330×200mm,膠包外應標志注明:標準橡膠級別代號、凈重、生產廠名或廠代號、生產日期和生產許可證編號等內容。

(二)進口3號煙膠片為膠片復蓋的膠包,每個交貨批次的膠包重量應當一致,標準件重為111.11kg,每噸9包,無溢短。非標準件重可以按實計量,允許有±0.2%的磅差和±3%的溢短。

有效期

(一)國產天然橡膠(SCRWF)在庫交割的有效期限為生產年份的第二年的最后一個交割月份,超過期限的轉作現貨。當年生產的國產天然橡膠如要用于實物交割,最遲應當在第二年的六月份以前(不含六月)入庫完畢,超過期限不得用于交割。

(二)進口3號煙膠片在庫交割的有效期限為商檢證簽發之日起十八個月,超過期限的轉作現貨。用于實物交割的3號煙膠片應當在商檢證簽發之日起六個月內進庫,否則不得用于交割。

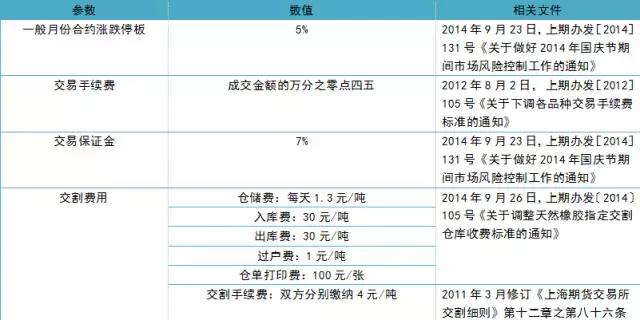

天然橡膠期貨交易、交割主要參數一覽表

對于期現套利,我們截取2016年6月27日價格作為比較。RU1609合約收盤價格11270元/噸,上海地區國營全乳膠價格10600元/噸,期貨價格比當前現貨價格高670元/噸。

2.1.2 交割相關費用

1、交易費用:成交金額的萬分之零點四五,按照6月27RU1609價格,手續費約為0.5元/噸

2、交割費用:交割手續費4元/噸

3、倉儲費用:入庫完成后就要開始支付每天1.3元/噸的倉儲費用,我們假設當天現貨直接能夠結清并入庫,那么我們在計算倉儲費用的時候,我們的時間是從當天(2015年6月27日)開始計算,9月19日最后交易日,9月20日日開始交割日,9月26日最后交割日,中間按天數計算倉儲費用為1.3*92=119.6元/噸

4、出入庫費用:入庫費30元/噸,出庫費30元/噸

5、過戶費:1元/噸

6、倉單打印費用:倉單打印費100元/張,即10元/噸(每張倉單面值10噸)

7、搗短運輸成本:假設當地有上海期貨交易所指定的定點交割倉庫,全乳膠現貨可以直接運輸到上海期貨交易所指定的定點交割倉庫。其中搗短費用為假定為30元/噸

8、資金利息:如按照最新人民銀行一年期基準利率4.35%來計算當前資金占用成本。可以得出現貨天然橡膠需:10600*4.35%*92/365=116.2元/噸

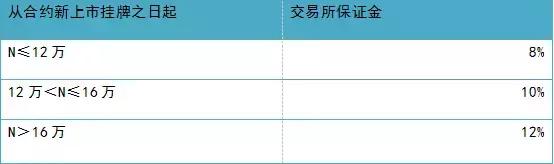

上期所規定持倉量大于16萬手時保證金按12%收,持倉量在12-16萬手保證金按10%收,持倉量在12萬手以下按照8%收取。但是臨近交割時,交易所保證金將大幅提高,這在套利中需要考慮,本文計算暫按正常保證金收取。

天然橡膠保證金比例

天然橡膠不同階段交易所保證金收取標準

天然橡膠期貨合約占用的成本(按南華期貨交易所基礎上加6個點保證金標準計算,即18%)為:11270*18%*4.35%*92/365=22.2元/噸

資金占用成本:因此資金總占用為116.2+22.2=138.4元/噸

考慮到異地貼水情況(海南210元/噸,云南480元/噸),即海南就近交割需要加上210元/噸貼水,云南就近交割需要加上480元/噸的貼水。

我們可以看到,進行期現套利毛利潤為670元/噸,而相關費用為363.5元/噸,所以我們如果把現貨進行期貨交割后凈利潤為306.5元/噸,這樣投資者就能獲得期現套利。

需要注意的是,現貨市場流通過程中的費用情況會因為時間、地點、對象的不同而發生變化,期貨市場的交割費用也將隨著現貨市場規范化程度的提高和交割制度的不斷完善而向著逐步降低的方向發展。

2.1.3 增值稅風險的規避

另外套利的時候還涉及增值稅,這也是套利中不可或缺的一部分,不過可以通過相關方法來規避這塊,上期所天然橡膠的標準交割品種分進口和國產天然橡膠,上海期貨交易所規定會員或投資者在實物交割時開具的增值稅專用發票,進口膠17%稅率,國產膠13%稅率。

注:X為賣出的期貨與現貨的價差

根據我國稅務法規,期貨到期交割時需要繳納的增值稅是以期貨最后交易日的交割結算價為基礎的,如果合約到期時天膠期貨價格大幅上升,增值稅會增加,相應的無風險套利成本也會增加,我們可以在鎖定價格的時候只賣出總數量的88.5%(國產膠)或者85.5%(進口膠),在遠月合約的最后交易日臨近收盤時,補足余下的空頭頭寸,這樣就可以基本規避增值稅風險。

2.2 期現套利注意事項

1、商品必須符合期貨交割要求,商品的質量標準是期現套利的重中之重,因為交割時實現期現正套的基礎。

2、要保證運輸和倉儲,注冊倉單的時間點對于套利的效果起到很重要的作用,過早把貨物運到交割倉庫就會多交倉儲費,過晚則容易導致交割不成功。

3、必須要有良好的現貨渠道,確保能在2-3各月內收購到足量的符合交割品質的現貨。

4、注冊渠道上的庫容風險,若庫容不夠現貨可能因不能注冊倉單而不能交割,從而導致套利失敗。

三、跨期套利

跨期套利是利用同一商品但不同交割月份之間正常價格差距出現異常變化時進行對沖而獲利。跨期套利的成本包括交易費用、交割費用、倉儲費用、出入庫費用、檢驗費用、倉單打印費用、資金利息、增值稅等。

跨期套利的理論基礎:

1、隨著交割日的臨近,基差逐漸趨向于零。

2、同一商品不同月份合約之間的最大月間價差由持有成本來決定。

3.1 模擬交割法

對于期現套利,我們截取2016年11月21日價格作為比較。RU1701合約收盤價格17130元/噸,RU1705合約收盤價17645,5月合約比1月合約高比當前現貨價格高515。

交割相關費用

1、交易費用:成交金額的萬分之零點四五,按21日收盤價計算雙邊開倉手續費約為1.5元/噸

2、交割費用:交割手續費4元/噸,兩個合約總計8元/噸

3、倉儲費用:入庫完成后就要開始支付每天1.3元/噸的倉儲費用了。RU1701到期日2017年1月16日,RU1705到期日2017年5月15日,中間按天數計算倉儲費用為1.3*120=156元/噸

4、出入庫費用:入庫費30元/噸,出庫費30元/噸

5、過戶費:1元/噸

6、倉單打印費用:倉單打印費100元/張,即10元/噸(每張倉單面值10噸)

7、搗短運輸成本:假設當地有上海期貨交易所指定的定點交割倉庫,全乳膠現貨可以直接運輸到上海期貨交易所指定的定點交割倉庫。其中搗短費用為假定為30元/噸

8、資金利息:如按照最新人民銀行一年期基準利率4.35%來計算當前資金占用成本。

天然橡膠期貨合約占用的成本(按南華期貨交易所基礎上加6個點保證金標準計算,即18%)為:(17130+17645)*18%*4.35%*120/365=89.5元/噸

我們可以看到,跨期套利的交割成本總共356元/噸,因此一般兩個1、5合約或者5、9合約價差超過這個交割成本時可以考慮正套,不過不同企業的資金成本不同,實際交割成本會有差別。

3.2 歷史價差法

接下來我們用歷史價差法來分析滬膠的跨期套利,滬膠的主力合約分別為1、5、9三個合約,滬膠最常用的套利組合亦為1月與5月,5月與9月,9月與1月三個組合,我們首先對三個合約的價差做描述性統計。

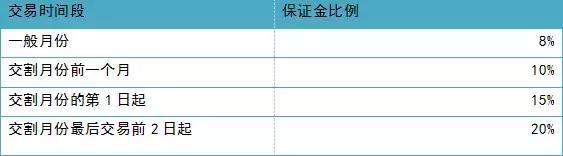

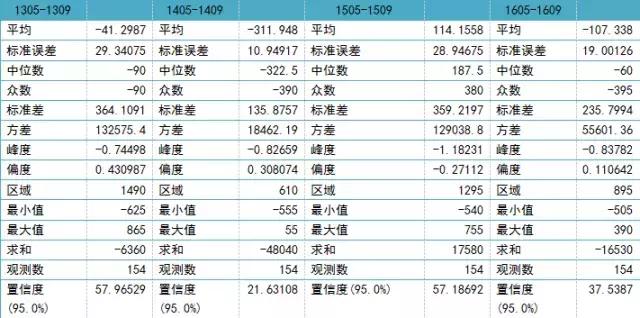

1、5合約套利描述性統計

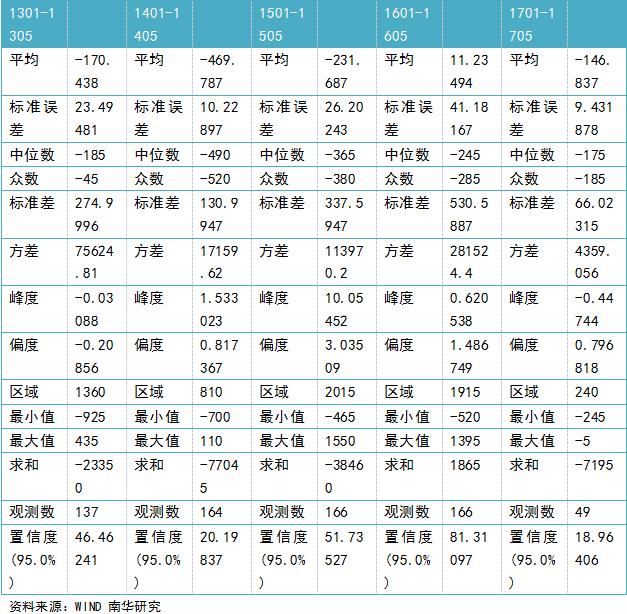

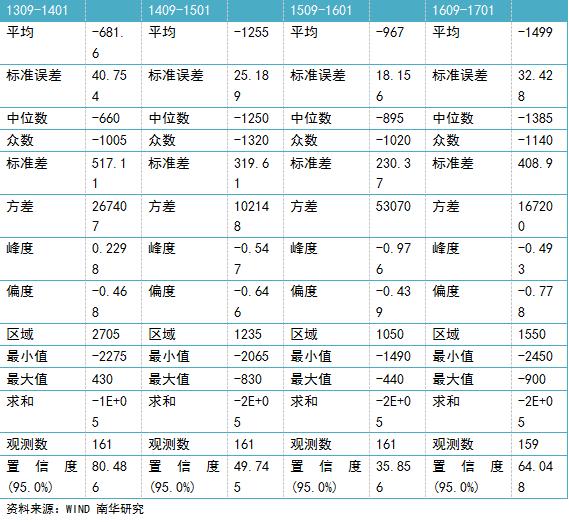

1、5合約價差走勢

5、9合約套利描述性統計

5、9合約價差走勢

9、1合約套利描述性統計

9、1合約價差走勢

根據以上統計可知,1、5和5、9合約價差除了極端年份一般極小值在500左右,這與用模擬交割法計算不考慮增值稅的成本356元/噸差距不大,價差極小值主要受持倉成本約束。而9、1合約的價差極小值并沒有這個規律,價差極小值通常在2000左右,而今年由于上期所巨量老倉單壓力影響,價差極小值達到了2450。

9、1合約價差沒有必然的回歸機制,因為09合約對應的是前一年生產的老膠,而01合約對應的當年生產的新膠,09合約的交割標的不能交割到01合約上(上期所對于橡膠期貨交割制度規定國產天然橡膠SCRWF在庫交割的有效期限為生產年份的第二年的最后一個交割月份,超過期限的轉作現貨)。

09合約老膠在失去時間價值后,便無法在期貨市場上以倉單的形式拋售,只能轉為現貨流入終端消費市場。而國內輪胎企業主要消費標膠、復合膠和混合膠,只有全乳膠貼水市場低價貨越南3L、混合膠350以上(關稅影響)才能被下游所消化實現交割庫的快速去庫存,因此09合約期貨價格到期往往會出現低于天膠現貨價格。

理論上1月和9月的價差的測算則為持倉成本+新舊膠溢價,即持有新膠一年期的成本(新膠持有一年以后也會變成老膠)加上4個月的持倉成本即16個月的持倉成本,大概接貨成本約1500元。

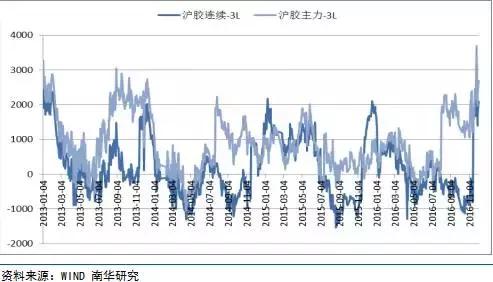

滬膠與越南3L價差

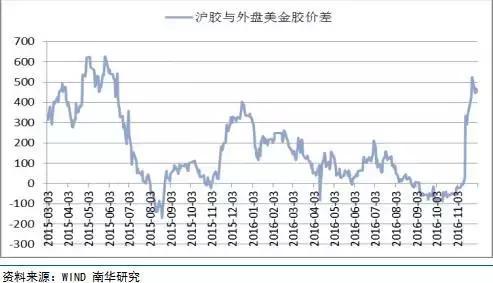

同理,我們可以比較滬膠與外盤泰國標價的美金價格,看最近兩年滬膠/1.13/匯率-美金膠船貨價差高點在600美金左右,通過賣出滬膠買入美金標價待價差收斂獲利。

滬膠與外盤美金膠價差

四、跨市套利

跨市套利是指在某個市場買入(或者賣出)某一交割月份的某種商品合約的同時,在另一個市場賣出(或者買入)同種商品相應的合約,以期利用兩個市場的價差變動獲利。

跨市套利有三個前提:

1、期貨交割標的物的品質相同或相近

2、期貨品種在兩個期貨市場的價格走勢具有很強的相關性

3、進出口正常寬松,商品可以在兩國自由流通

目前世界上的天膠期貨品種主要集中在亞洲,其中有日本的東京工業品交易所(TOCOM)、中國的上海期交所(SHFE)、新加坡的(SICOM),中國的上期所目前已經成為天膠成交量、持倉量最大的交易所,而SICOM由于成交量小逐漸稱為上期所的“影子”。

一般而言,生產商及二盤商比較重視日膠價格,根據日膠走勢計劃生產及調整報價;貿易商將滬膠視為中國消費的晴雨表,并根據滬膠走勢制定采購計劃;輪胎商則以SICOM決定采購價格,尤其是長協價格。

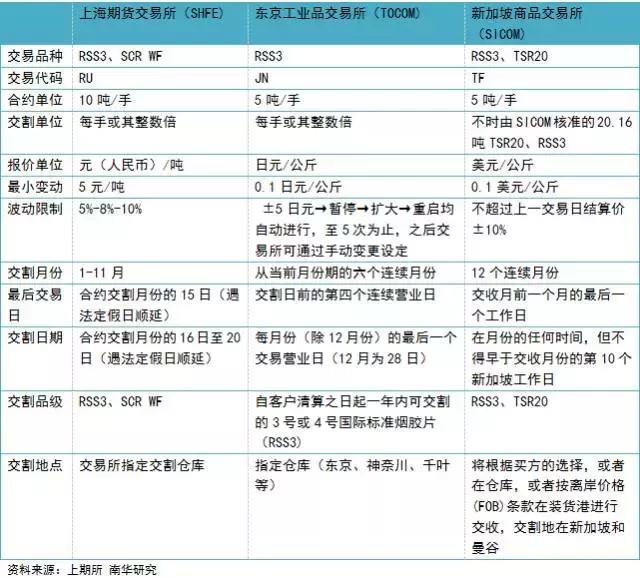

國內上期所天膠交割標的是全乳膠和RSS3,而東京工業品交易所(TOCOM)與新交所(SICOM)交割標的同樣有RSS3,此外三個交易所的交易時間大部分重合,其活躍月份也比較相近,因此跨市套利成為可能。

天然橡膠三大期貨市場

上海、東京、新加坡上市橡膠期貨合約對比表

天膠的跨市套利成本主要包括運費、到岸升貼水、匯率波動、增值稅、關稅和雜費等。

對于跨市套利通常有兩種方法,一種是基于貿易流的套利方法,另外一種是根據歷史價差法。

基于貿易流的套利方法,即跟蹤貿易流的方向,計算出口國的出口成本價(包括貨物價格、關稅、保險費、運費、雜費等)與進口國市場的售價之間的價差,若兩者間存在利潤空間,則可以實現跨市套利。

4.1 日膠進口套利

東京橡膠的交易時間為早上8:00至14:30,下午16:00至18:00,上海橡膠的交易時間為早上9:00至11:30,下午13:30至15:00;日本實行零關稅,而中國需要征收關稅及增值稅。

上海橡膠與東京橡膠的套利計算公式為:

東京膠期價的進口完稅價=[東京橡膠價(日元/公斤)×1000/美元兌日元匯率+40]×美元兌人民幣匯率+關稅+增值稅+其他費用(17%增值稅,20%從價稅或1500元/噸從量稅兩者中從低計征關稅,40美元/噸海運費)

如果以美金價格計算,考慮到滬日盤面價差在600美元左右存在無風險套利,這基本也是滬膠進口的成本。

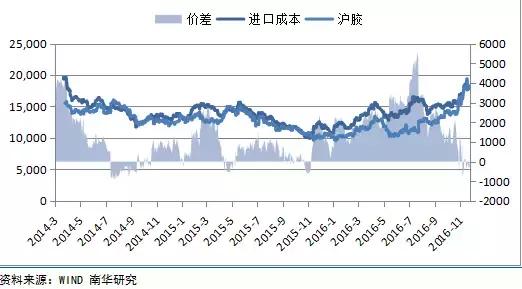

滬膠與日膠美金價差

如果市場由于套利力量薄弱,價差不能恢復正常,則投資者必須進口橡膠并交割。投資者進行套利操作時需要注意,首先,套利的交易單位最好是10手或10手的整數倍,盡可能符合兩個市場的持倉限制;其次,計算利潤應考慮多項費用,天膠進口如需通過進口經營企業代理,進口者須考慮代理和保險費用、國內短途運輸費、上海期交所交割費及資金利息。為盡量降低跨市場套利的風險,投資者的入市套利價差必須超出上述費用的總和。

日膠進口成本

從最近幾年的價差可以看出,日膠的進口成本往往高于滬膠,進口有套利窗口很短,倒掛局面是常態,最近由于滬膠價格猛漲出現了套利窗口,根據歷史經驗通常日膠進口出現套利窗口往往是滬膠階段性的頂部。

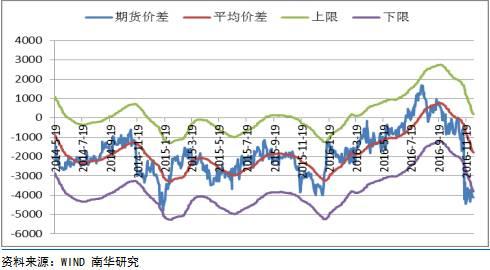

歷史價差法

日膠與滬膠價差

由于滬膠價格反應了進口關稅和增值稅,因此滬膠常態升水日膠。我們用40日平均線來平滑價差,同時加減兩個標準差(BOLL線)作為價差的上限和下限,這樣95%的概率落在上下限之間,弱價差超過上下限作為套利的信號。若價差突破了上限則買日膠賣滬膠(正向套利),若價差突破了下限則買滬膠賣日膠(反向套利)。

4.2 新膠進口套利

上海橡膠與新加坡橡膠的套利計算公式為:

新加坡天然橡膠進口完稅價=[新加坡膠價(美分/公斤)×10+40]×美元兌人民幣匯率+關稅+增值稅+其他費用(17%增值稅,20%從價稅或1500元/噸從量稅兩者中從低計征關稅,40美元/噸海運費)

通過上圖可以知道,新加坡煙片膠基本沒有套利窗口,此外由于新交所煙片成交量太少,流動性嚴重不足,因此實際套利中基本不考慮。TSR20雖然有套利空間,然而TSR20不是滬膠的交割標的(上期所正考慮上市20號標膠),所以關于貿易流的套利并不試用。

歷史價差法

運用歷史價差法,當價差突破區間上沿時,我們可以買新交所RSS3或者TSR20賣滬膠正向操作,若價差突破區間下沿時我們可以考慮反向操作,買滬膠賣新交所RSS3或者TSR20。近年來國內投資者在新交所天膠成交量逐漸增大,使得SICOM與SHFE套利成為可能。

4.3 跨市套利風險因素

1、比價(價差)統計特性穩定性

比價(價差)關系只在一定時間和空間內具備相對的穩定性,這種穩定性是建立在一定現實條件下的。一旦這種條件被打破,比如稅率、匯率、貿易配額、遠洋運輸費用、生產工藝水平等外部因素的變化等,將有可能導致比價偏離均值后缺乏“回歸性”。比價研究往往時依據歷史的比價關系來做相應的統計、歸納和分析,這種方法時基于歷史可以重復這一前提的。

2、市場風險

期貨套利投資的市場風險蛀牙是指在特定的市場環境下或時間范圍內,套利合約價格的異常波動。處在這種市場情形之下的套利交易者如果不能及時采取應對措施,在交易所落實化解市場風險的措施過程中,被沖掉獲利方向的持倉,留下虧損的單向頭寸,導致整個套利交易的重大損失的可能性也是真實存在的。

3、交易成本

交易成本是套利者需要考慮的另一個重要因素,在套利中,交易成本包括買賣期貨合約的手續費,如果涉及實物交割,還需要支付交割手續費。有時候交易成本會非常高,及時套利成功了,交易成本也會蠶食掉相當比重的獲利。

4、時間敞口風險

由于內外盤交易時間存在一定差異,因此很難實現同時下單的操作,不可避免地存在時間敞口問題,加大了跨市套利的操作性風險。

5、政策性風險

政策性風險或稱系統性風險,指國家對有關商品進出口政策的調整、關稅及其他稅收正常的大幅變動等,這些都可能導致跨市套利的條件發生重大改變,進而影響套利的最終效果。

五、內外盤現貨套利

2016年我國全年預計在77萬噸,進口量420萬噸,表觀需求490萬噸,對外依存度85%左右,需要大量從東南亞產膠國進口橡膠。我國進口的橡膠主要有煙片膠和標膠,而由于符合標準的復合膠和混合膠沒有關稅優勢進口近幾年也逐漸增加。

按從價稅到工廠成本:

=(FOB離岸價+海上運費/保險費+遠期報價升水)×匯率×(1+17%)×(1+20%)+運費/檢驗費+雜費

按從量稅到工廠成本:

=[(FOB離岸價+海上運費/保險費+遠期報價升水)×匯率+從量稅1500元/噸]×(1+17%)+運費/檢驗費+雜費

其中海上運費/保險費40美元,遠期報價升水10美元/噸,運費/檢驗費170元/噸,雜費350元/噸

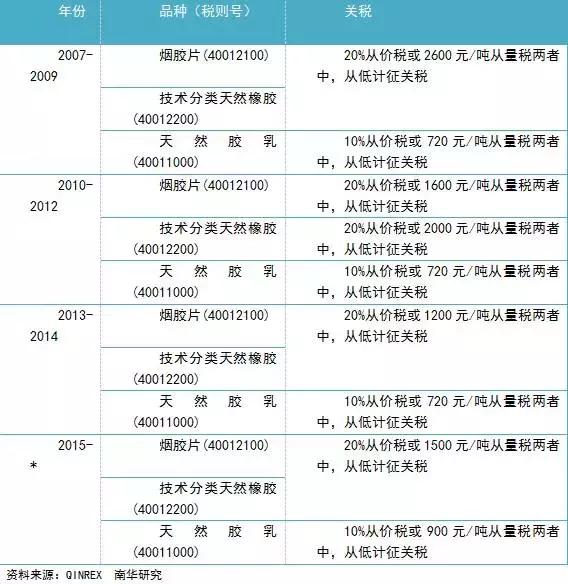

經國務院關稅稅則委員會審議,并報國務院批準,自2015年1月1日起,我國將對進出口關稅進行部分調整。即對天然橡膠(40012200)在20%從價稅或1500元/噸從量稅兩者中,從低計征關稅;對煙膠片(40012100)在20%從價稅或1500元/噸從量稅兩者中,從低計征關稅;對天然膠乳(40011000)在10%從價稅或900元/噸從量稅兩者中,從低計征關稅。

歷年來中國進口天然橡膠關稅調整表

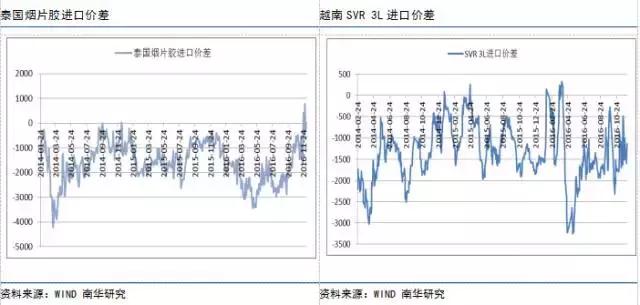

通過描述性統計可知,泰國煙片膠進口價差平均值-1642元/噸,進口呈現倒掛局面。95%置信區間為(-3206,-70),當價格超過這個區間時候可考慮入場操作。同理,越南3L進口價差平均值-1377元/噸,進口呈現倒掛局面。95%置信區間為(-2719,-35),當價格超過這個區間時候可考慮入場操作。

六、天膠與合成膠套利

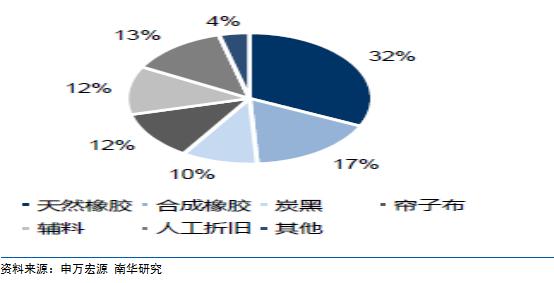

跨商品套利是指利用兩種或兩種以上相互關聯商品的期貨合約的價格差異進行套利交易。天膠與合成膠在下游輪胎使用上有替代關系,中國合成膠表觀消費650-700萬噸,體量大于天然橡膠。

輪胎中各成分占比

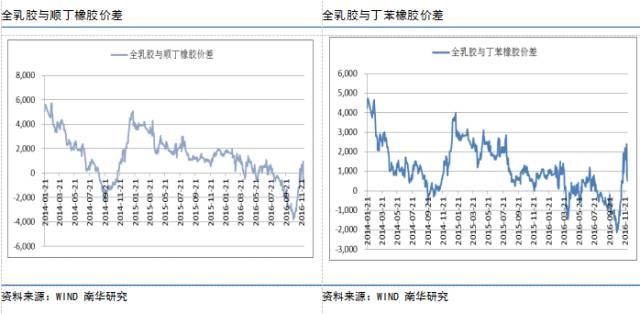

輪胎行業可以調整5%-10%,天膠性能上要優于合成膠,通常情況下天膠的價格要高于合成膠,從全乳膠和丁苯膠、順丁膠的平均值一千多也可以看出,而今年下半年以來由于丁二烯檢修合成膠價格猛漲,天膠與合成膠的價差出現扭轉,天膠價格一度貼水合成膠。

最近三年全乳膠與順丁膠價差均值在1357元/噸,有95%的把握價差落在(-2211,4925)區間,當價差超出這個區間時可考慮進行相應方向的套利。而全乳膠與丁苯橡膠價差均值1123元/噸,有95%的把握價差落在(-1349,3595)區間,當價差超出這個區間時可考慮進行相應方向的套利。此外,這里峰度0.25說明總體數據分布基本符合正態分布,偏度0.4說明數據右端有較多的極限值。

七、天然橡膠套利需要注意的問題

盡管天膠套利交易的風險比單邊小,但套利交易仍然具有一定的風險。因此,投資者在決定進行套利交易時候,也應該對套利交易存在的哪些風險、應該遵守的規則以及套利交易中應該掌握的基本方法進行深入的學習和了解。

1、正確認識套利交易的風險大小

風險的含義是指不確定性的存在,套利交易的風險較小,但是一旦獲利,也沒有單向投機那么大。從風險報酬比來看,兩者并沒有多大區別。不能簡單的認為套利交易風險小而盲目擴大交易量,隨著交易量的擴大,風險相應也擴大了。由于國內期貨交割標的有特殊限制,期貨價格和現貨價格有時候存在很大程度的扭曲,在時間上也存在不確定性。我們在對待期現套利的時候只有做好充足的準備,預測好最壞的結果(進行交割)的前提下去操作套利交易,這樣我們的風險才能可控。

2、套利能否獲利仍然與后市判斷有關

套利者是否能夠獲利也取決于當初的判斷是否正確,因為天膠的國內現貨情況決定了其價差可大可小,正確判斷后市價差將變大還是變小,其實并沒有想象中那么容易,因為影響價差的因素并不少,有些因素的判斷是很難的。

3、正確認識套利交易的利潤水平

套利交易是利用當前市場暫時的價差非正常分布而獲取的一種“回歸利潤”,也就是說在價差水平恢復至正常時必須果斷離場,在套利交易中投資者只能賺取合理的、有限的利潤,不能因為套利交易出現盈利而一味地將持倉維持下去。

4、不要在陌生的市場進行套利交易

有的套利類型需要自身具備一定的條件,比如期現套利需要套利者具備現貨經營能力,在跨市套利中,如果涉及兩個國家,需要具備外匯及安全的入市渠道。此外,套利交易者如果對一個市場很陌生,連基本的交易規則都搞不清楚,肯定對正確理解和判斷價差是很不利的,盲目進行很可能導致虧損。

附:

峰度和偏度

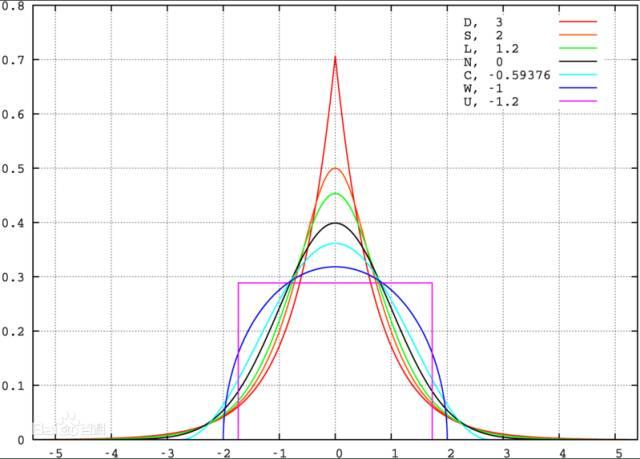

峰度是描述總體中所有取值分布形態陡緩程度的統計量。這個統計量需要與正態分布相比較,峰度為0表示該總體數據分布與正態分布的陡緩程度相同;峰度大于0表示該總體數據分布與正態分布相比較為陡峭,為尖頂峰;峰度大于零具有“肥尾”,也就是說發生黑天鵝概率高。峰度小于0表示該總體數據分布與正態分布相比較為平坦,為平頂峰。峰度的絕對值數值越大表示其分布形態的陡緩程度與正態分布的差異程度越大。

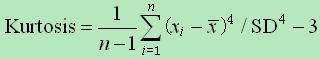

峰度的具體計算公式為:

不同賦值下的峰度

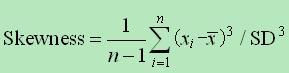

偏度(Skewness)與峰度類似,它也是描述數據分布形態的統計量,其描述的是某總體取值分布的對稱性。這個統計量同樣需要與正態分布相比較,偏度為0表示其數據分布形態與正態分布的偏斜程度相同;偏度大于0表示其數據分布形態與正態分布相比為正偏或右偏,即有一條長尾巴拖在右邊,數據右端有較多的極端值;偏度小于0表示其數據分布形態與正態分布相比為負偏或左偏,即有一條長尾拖在左邊,數據左端有較多的極端值。偏度的絕對值數值越大表示其分布形態的偏斜程度越大。

偏度的具體計算公式為:

轉自:橡膠技術網,橡膠行業門戶網站!

- 歐盟委員會對進口自我國乘用車及輕卡輪胎啟動反傾銷調查2025-05-22 02:05:48

- 中柬(南寧)橡膠生產基地揭牌2025-05-09 12:05:35

- 泰國將與中國協商橡膠0關稅2025-05-07 01:05:58

- 泰國宣布推遲開割1個月 橡膠供應量料減少20萬噸2025-05-07 01:05:43

- 七位優秀橡膠人,榮獲全國勞動模范稱號!2025-04-29 02:04:10

- 張立群院士榮獲國際合成橡膠生產者協會2025年度技術獎2025-04-22 02:04:27

- 2025年第十七屆橡膠技術交流會將在三門舉辦(6月10-12日) 歡迎報2025-04-16 02:04:18